Inhaltsverzeichnis

Thailand als Steuerwohnsitz: Zwischen Paradies, Steuerfreiheit und neuen Regeln 2025

Einleitung – Thailand zwischen Sonne, Steuerfreiheit und Realität

Thailand gilt seit Jahren als eines der beliebtesten Ziele für Auswanderer, digitale Nomaden und Ruheständler. Tropisches Klima, bezahlbarer Lebensstil und eine offene Kultur machen das Königreich zu einem Magneten für alle, die mehr Freiheit und weniger Bürokratie suchen.

Doch die steuerliche Realität hat sich verändert.

Lange galt Thailand als unkompliziertes Land mit Territorialbesteuerung – also ohne Pflicht, Einkommen aus dem Ausland zu versteuern, solange es nicht ins Land überwiesen wurde. Diese Zeiten sind vorbei.

Seit 2024 hat die Regierung über das Revenue Department Notification 161/2023 die Regeln angepasst:

Wer mehr als 180 Tage im Jahr in Thailand lebt, gilt als steuerlich ansässig – und Auslandseinkommen kann nun auch dann steuerpflichtig werden, wenn es „verfügbar“ oder „im Land genutzt“ wird.

Für Expats bedeutet das: Steuerfreiheit ist möglich, aber nur noch mit Planung und Struktur.

Neben der Steuerfrage spielt auch das richtige Visum eine zentrale Rolle. Ob Freelancer, Unternehmer oder Rentner – jede Gruppe braucht ein anderes Setup aus Aufenthaltsstatus, Einkommensnachweis und finanzieller Absicherung.

Kurz gesagt: Thailand bleibt attraktiv, aber nicht mehr grenzenlos frei.

Wer hier langfristig leben oder arbeiten will, sollte die steuerlichen und rechtlichen Spielregeln kennen – und sie richtig kombinieren.

1. Steuerrecht in Thailand – Remittance-basiertes Territorialprinzip mit klarer Grenze

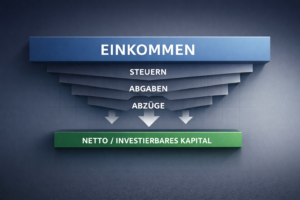

Thailands Steuersystem folgt im Prinzip dem Territorialprinzip mit einer Remittance-Regelung.

Das bedeutet: Nur Einkommen, das in Thailand erzielt oder nach Thailand eingeführt wird, unterliegt der thailändischen Einkommensteuer.

Einkünfte, die im Ausland erwirtschaftet und dort belassen werden, bleiben vollständig steuerfrei – egal, ob sie aus selbstständiger Tätigkeit, Dividenden, Vermietung oder Kapitalerträgen stammen.

Entscheidend ist, ob die Mittel physisch oder wirtschaftlich in Thailand genutzt oder transferiert werden.

1.1 Steuerliche Ansässigkeit

Eine Person gilt in Thailand als steuerlich ansässig, wenn sie sich mehr als 180 Tage pro Kalenderjahr im Land aufhält.

Für steuerlich Ansässige gilt:

- Inländische Einkünfte sind immer steuerpflichtig.

- Ausländische Einkünfte werden nur dann besteuert, wenn sie nach Thailand eingeführt, dort verwendet oder auf thailändische Konten transferiert werden – unabhängig davon, in welchem Jahr sie entstanden sind.

- Im Ausland belassene Gelder bleiben steuerfrei, solange kein Transfer erfolgt.

Damit bleibt Thailand auch nach der Gesetzesänderung ein Land, in dem sich Auslandseinkommen legal steuerfrei vereinnahmen lässt – sofern klare finanzielle Trennung besteht.

1.2 Einkommensteuer und Steuersätze

Thailand erhebt eine progressive Einkommensteuer mit folgenden Stufen:

| Einkommen (THB/Jahr) | Steuersatz |

|---|---|

| bis 150.000 | 0 % |

| 150.001 – 300.000 | 5 % |

| 300.001 – 500.000 | 10 % |

| 500.001 – 750.000 | 15 % |

| 750.001 – 1.000.000 | 20 % |

| 1.000.001 – 2.000.000 | 25 % |

| 2.000.001 – 5.000.000 | 30 % |

| über 5.000.000 | 35 % |

Kapitalgewinne und Zinsen aus dem Ausland sind ebenfalls nur relevant, wenn sie nach Thailand gebracht oder dort genutzt werden.

Unternehmen zahlen eine Körperschaftsteuer von 20 %, ausschließlich auf lokale Gewinne.

1.3 Fazit zur Steuerpflicht in Thailand

Thailand bleibt steuerlich attraktiv – insbesondere für Expats, Freelancer und Unternehmer mit Auslandseinkünften.

Die Finanzverwaltung hat die Regelung zwar präzisiert, das Prinzip aber nicht aufgehoben: Nur das, was ins Land fließt, wird besteuert.

Wer seine Konten klar trennt und Auslandsumsätze außerhalb Thailands vereinnahmt, kann weiterhin legal steuerfrei leben – ohne Tricks, sondern auf Basis des geltenden Territorialprinzips.

2. Unternehmensstrukturen & Arbeit als Expat / Freelancer

Thailand unterscheidet sehr strikt zwischen Arbeiten im Inland und Arbeiten aus dem Ausland heraus.

Wer vor Ort für thailändische Kunden tätig ist, braucht eine Arbeitserlaubnis (Work Permit).

Wer hingegen remote für ausländische Auftraggeber arbeitet, fällt rechtlich in eine Grauzone – erlaubt, solange keine Dienstleistungen im thailändischen Markt angeboten werden.

2.1 Arbeiten über eine Auslandsfirma

Die häufigste und rechtssicherste Variante ist, als Freelancer oder Unternehmer über eine Auslandsfirma zu arbeiten – etwa eine US LLC, Zypern Limited oder Dubai LLC.

Diese Unternehmen fakturieren an internationale Kunden, während das Einkommen auf einem Auslandskonto verbleibt und somit in Thailand steuerfrei bleibt.

Wichtig dabei:

- Keine Rechnungen an thailändische Kunden.

- Keine Betriebsstätte („Permanent Establishment“) in Thailand.

Diese Struktur ermöglicht es, in Thailand zu leben, aber steuerlich nicht in Thailand zu arbeiten.

2.2 Firmenlösungen in Thailand – Thai Company (Co., Ltd.)

Wer geschäftlich in Thailand tätig sein möchte, muss eine thailändische Firma gründen.

Die Thai Company Limited (Co., Ltd.) erfordert:

- Mindestkapital: 2 Mio. THB (ca. 50.000 €).

- Für jeden ausländischen Mitarbeiter: 4 thailändische Angestellte.

- Körperschaftsteuer: 20 %, Mehrwertsteuer: 7 %.

Diese Lösung ist für digitale Nomaden meist zu aufwendig und teuer.

2.3 BOI & Smart Visa Programme

Das Board of Investment (BOI) bietet steuerliche Anreize und Erleichterungen für Tech- und Export-Unternehmen.

Dazu zählt auch das Smart Visa, das bis zu 4 Jahre Aufenthalt mit Arbeitserlaubnis ermöglicht.

2.4 Fazit zu Unternehmens- und Arbeitsstrukturen

Für ortsunabhängige Expats bleibt die Auslandsfirma mit getrennten Konten die beste Lösung.

Eine lokale Gründung lohnt sich nur bei realer Geschäftstätigkeit in Thailand.

3. Visumssysteme für Expats, Selbstständige & Rentner

Thailand bietet viele Langzeitvisa – von Retirement über Business bis hin zu Digital-Nomad-Visa.

Die Wahl beeinflusst Aufenthaltsstatus, Steuerpflicht und Arbeitsrechte.

3.1 Non-Immigrant Visa (O, OA, B, ED)

- O / OA (Retirement): Für über 50-Jährige mit Nachweis über Einkommen oder Kapital.

- B (Business): Für Unternehmer und Angestellte – erfordert thailändische Firma und Work Permit.

- ED (Education): Für Sprach- oder Studienaufenthalte, oft von digitalen Nomaden genutzt, aber ohne Arbeitserlaubnis.

3.2 Long-Term Resident (LTR) Visa

10 Jahre gültig, mit Steuervergünstigungen und weniger Bürokratie.

Kategorien: Wealthy Global Citizen, Pensioner, Remote Professional, Highly Skilled.

Einkommen oder Vermögen ist erforderlich.

3.3 Smart Visa

Bis zu 4 Jahre Aufenthalt ohne klassisches Work Permit, für Unternehmer, Fachkräfte und Investoren in BOI-geförderten Branchen.

3.4 Destination Thailand Visa (DTV)

Das neue DTV richtet sich an digitale Nomaden und Remote Worker.

Bis zu 5 Jahre gültig, 180 Tage Aufenthalt pro Einreise, verlängerbar.

Erfordert 500.000 THB Guthaben und Einkommensnachweis.

Remote-Arbeit für ausländische Firmen ist erlaubt, lokale Arbeit nicht.

4. Steuerliche Planung & Doppelbesteuerung

4.1 Doppelbesteuerungsabkommen (DBA)

Thailand hat DBAs mit Deutschland, Österreich und der Schweiz.

Besteuerung erfolgt im Wohnsitzstaat – bei dauerhaftem Aufenthalt in Thailand also dort.

Renten, Immobilienerträge oder Beamtenpensionen können abweichen.

4.2 Gestaltung mit Auslandsgesellschaften

Nur das, was nach Thailand fließt, ist steuerpflichtig.

Auslandsgesellschaften (z. B. US LLC, Zypern Ltd., Dubai LLC) ermöglichen legale Steueroptimierung.

Geschäftseinnahmen bleiben steuerfrei, solange sie nicht ins Land transferiert werden.

4.3 Steuererklärung & Nachweispflichten

Steuerpflichtige müssen jährlich bis Ende März eine Erklärung einreichen.

Nur lokales Einkommen ist relevant; Auslandseinkünfte müssen nur bei Nutzung angegeben werden.

5. Lebenshaltungskosten, Lebensqualität & Realität

5.1 Lebenshaltungskosten im Überblick

| Kategorie | Bangkok | Chiang Mai | Phuket / Inseln |

|---|---|---|---|

| Miete (1 BR Apartment) | 500–900 € | 300–600 € | 700–1.200 € |

| Lebenshaltung (Monat) | 1.200–1.800 € | 800–1.200 € | 1.500–2.000 € |

5.2 Medizinische Versorgung & Versicherungen

Private Kliniken bieten westlichen Standard; Ausländer benötigen internationale Krankenversicherung.

5.3 Sicherheit & Infrastruktur

Thailand gilt als sicher, mit stabiler Internet- und Verkehrsinfrastruktur.

Bürokratie bleibt die größte Herausforderung – Geduld ist wichtig.

6. Fazit – Thailand 2025: attraktiv, aber kein rechtsfreier Raum

Thailand bleibt eines der attraktivsten Länder für Expats, solange man die neuen Steuer- und Visa-Regeln kennt.

Das Territorialprinzip lebt weiter – Steuerfreiheit durch Struktur, nicht Zufall.

Mit der richtigen Kombination aus Visum, Auslandsgesellschaft und Finanztrennung ist Thailand auch 2025 ein Land, das Freiheit mit Planbarkeit verbindet.